Transposant l’article 6 de la directive ATAD, l’article 205 A du CGI prévoit un nouveau dispositif anti-abus général en matière d’IS, selon lequel il n’est plus tenu compte pour l’établissement de cet impôt, des conséquences fiscales d’un montage ou d’une série de montages :

- dont l’objectif principal ou l’un des objectifs principaux est d’obtenir un avantage fiscal allant à l’encontre de l’objet ou de la finalité du droit fiscal applicable, et qui

- n’est pas authentiques compte tenu de l’ensemble des faits et circonstances pertinents.

Dans une mise à jour de sa base BOFiP du 3 juillet 2019, l’administration fiscale a commenté ces dispositions en reprenant, en grande partie, sa doctrine applicable à l’ancienne clause anti-abus propre au régime mère-fille, dont l’abus est désormais couvert par le dispositif anti-abus général.

Il est précisé que cet article s’applique aux exercices ouverts à compter du 1er janvier 2019 et ce, quelle que soit la date de mise en place de l’opération ou du montage.

S’agissant de l’appréciation du but principal, l’administration fiscale considère qu’elle résultera d’une appréciation de fait, tenant notamment compte de l’évaluation de l’avantage fiscal. Un rapport de proportionnalité entre les différents avantages obtenus devra être réalisé lorsque cela sera possible.

On peut anticiper qu’une telle évaluation sera en pratique difficile notamment lorsqu’il sera nécessaire de quantifier des avantages juridiques, organisationnels, réputationnels, etc. Dans l’hypothèse où une comparaison quantitative des différents avantages ne serait pas possible, il semble qu’il conviendrait d’établir si l’obtention d’un avantage fiscal constitue la finalité essentielle de l’opération ; cette notion reste, elle aussi, à définir mais il est possible de penser qu’il pourrait s’agir de l’objectif sans lequel l’opération n’aurait pas été réalisée.

Le caractère authentique implique que le montage ou la série de montage a une justification économique, couvrant non seulement les justifications liées à l’exercice d’une activité commerciale mais également celles résultant de la détention patrimoniale d’actifs ou d’activités financières.

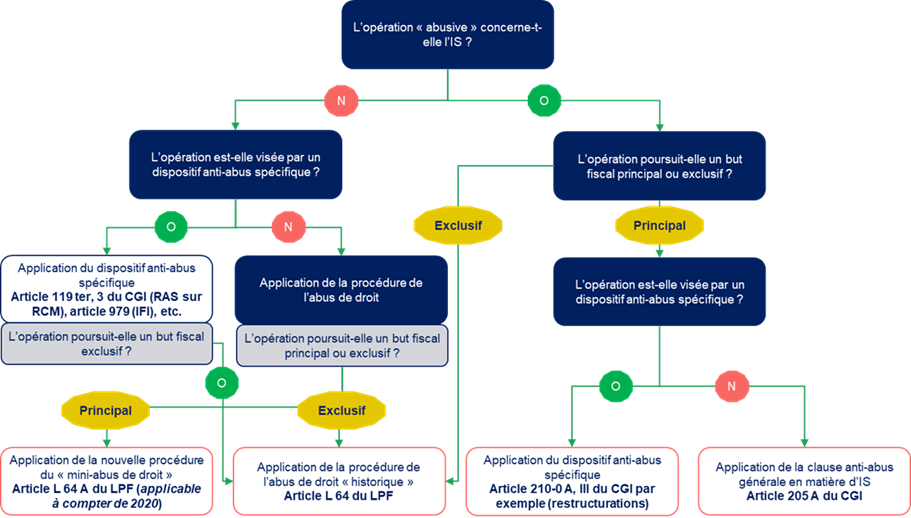

Enfin, l’administration apporte un éclairage sur les modalités d’articulation avec les autres dispositifs anti-abus (notamment prévus aux articles L. 64 et L. 64 A du LPF et 210-0 A, III du CGI), qui peuvent être résumées comme suit :

L’exclusion de l’IS de la nouvelle procédure d’abus de droit à titre principal interroge. Rappelons qu’à compter du 1er janvier 2021, tous les actes passés ou réalisés postérieurement au 1er janvier 2020 seront susceptibles d’être contestés par l’administration à travers un « mini-abus de droit » consistant écarter les actes qui, recherchant le bénéfice d’une application littérale des textes ou de décisions à l’encontre des objectifs poursuivis par leurs auteurs, ont eu pour motif principal d’éluder ou d’atténuer l’impôt. Or, cette procédure sera assortie de garanties procédurales importantes (notamment la possibilité de saisir le Comité de l’abus de droit fiscal) dont ne bénéficieront pas les contribuables redressés sur le fondement de la clause anti-abus générale, et ce, alors que les sanctions et pénalités susceptibles de s’appliquer dans les deux cas (40% pour manquement délibéré ou 80% pour manœuvre frauduleuse) sont identiques.

Cette différence de traitement entre les deux procédures soulèvent donc quelques interrogations qui pourraient animer les débats au cours des prochains mois.

La Corporate Tax Force